Cómo declarar las Criptomonedas en la Renta de 2024

Introducción

En España no existe aún una ley clara sobre cómo declarar las Criptomonedas en la Renta y su uso habitual. Lo único que se conoce, de momento, es que Hacienda ha recordado a ciertos usuarios que han comprado criptomonedas a través de diferentes Exchanges, que deben declarar las ganancias o pérdidas obtenidas.

Hacienda misma ya afirmó que se enfrenta a uno de los mayores retos de la actualidad. Las operaciones que se realizan con monedas no tradicionales constituyen operaciones financieras. Siempre y cuando esas monedas hayan sido aceptadas como medio de pago por todas las partes de una transacción. Las operaciones con monedas virtuales están exentas del IVA tanto para el comprador como el vendedor, ya que se trata de medios de pago, y no de bienes o servicios.

Datos y números

Ya en 2018, Hacienda avisó a unos 15.000 inversores en criptomonedas, se calcula que para la campaña de renta de 2019 ha avisado a más de 66.000 inversores. Fue a inicios de 2018 cuando el Ministerio de Hacienda intentó clarificar las pautas a seguir para la declaración tributaria de las criptomonedas. Estas pautas se han incluido en el Plan Anual de Control Tributario y Aduanero de 2020 con resolución a 28 de Enero de 2020.

El Banco Central Europeo (BCE) afirmó que: “una criptomoneda es una representación digital del valor, que no es emitido por un banco central o una autoridad pública ni necesariamente conectada a un dinero fudiciario, pero es aceptada como medio de pago y puede ser transferido, almacenado o intercambiado electrónicamente.”

Legislación y consultas vinculantes

Como hemos comentado previamente, Hacienda no tiene del todo claro que tipo de regulación aplica para cada uno de los casos. Lo que si conocemos son las consultas vinculantes y la legislación actual al respecto:

V1979-15 y V2603-15: pérdidas por monedas estafadas o hackeadas.

V0808-18 y V0999-18: declaración de permutas entre criptomonedas.

V1149/2018: Exit TAX.

V1604-18: método FIFO (sólo si es parcial la venta).

V2289-18: impuesto sobre el Patrimonio, en relación al modelo 720.

V1069-19: para no residentes, dónde están ubicadas las criptomonedas.

Tramos de impuestos

Como se ha explicado en el apartado anterior, el impuesto a pagar se divide por tramos según la cantidad:

Un 19% si la base imponible está entre 0 y 6.000 euros.

Un 21% si la base imponible se sitúa entre 6.000 y 50.000 euros.

Un 23% si la base imponible se sitúa entre 50.000 euros y 200.000 euros.

Un 27% si la base imponible desde 200.000 euros hasta 300.000 euros (implementado a partir del 01/01/2023).

Un 28% si la base imponible desde 300.000 euros en adelante (implementado a partir del 01/01/2023).

La ganancia patrimonial de una criptomoneda se obtiene calculando la diferencia entre el valor de compra y el valor de venta. Se puede excluir los gastos de comisiones de exchange y wallets, spreads y otros gastos asociados.

Criterio FIFO (First in First Out)

Si se ha realizado más de una operación con criptomonedas se deberá aplicar entonces el criterio FIFO (First in, First Out). Así mismo, las primeras ventas de criptomonedas reflejarán el precio de compra de la primera operación con esa criptomoneda. Algo similar a una operación única al igual que se aplica en la fiscalidad de las acciones.

Aunque no se haga transferencia a banco, si ha habido una venta a FIAT en Exchange o wallet de alguna criptomoneda se deberá presentar los beneficios en nuestra declaración de la renta. Por lo tanto, aunque no sacáramos nuestras criptomonedas del monedero virtual, tendríamos la obligación de declararlos.

Cómo declarar las Criptomonedas en la Renta de 2023

Hacienda considera las criptomonedas como un activo intangible. Esto significa que la AEAT confirma que se debe declarar las criptomonedas en el momento que éstas se convierten en moneda FIAT. Por lo tanto, solo se debe declarar el incremento patrimonial, o lo que es lo mismo, cuando hay beneficios en dichas operaciones después de una venta. Además, considera que se debe declarar también las operaciones entre criptomonedas o también conocidas como permutas.

A continuación, se han listado los casos donde Hacienda confirma a través de sus consultas vinculantes que se debe declarar:

Ventas

Permutas (swap o intercambio entre criptomonedas)

Recibir intereses (a través de Lending, Staking, Farming, etc…)

Recibir Airdrops y regalos o donaciones.

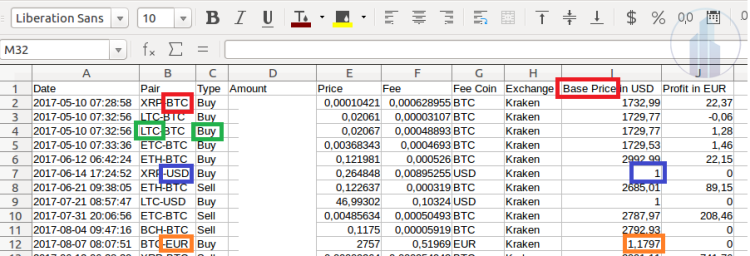

Una parte importante es llevar las operaciones al día. En nuestro grupo de Telegram, se ha compartido por parte del compañero Josiño un Excel para realizar un seguimiento adecuado.

Requerirá cierta edición manual para algunos campos, pero el template nos puede servir de ayuda para ir apuntando las operaciones correspondientes.

Para entender mejor cada caso a la hora de rellenar el borrador, se van a agrupar por 4 categorías diferentes:

Ganancias y pérdidas patrimoniales derivadas de la transmisión de otros elementos patrimoniales

Buy & Hold

Si las criptodivisas se mantienen en una Wallet o incluso si se mueven entre Wallet y Exchange, sin realizar ningún movimiento (permuta o venta) con ellas, no tendrá un valor real, ya que no se han convertido a una divisa tipo FIAT como el Euro. Por lo que, si no se ha operado con ellas, no será necesario declararlas ante Hacienda, puesto que no se ha generado ganancia o pérdida patrimonial. En resumen, sólo habrá que declararlo en caso de que se realicen operaciones de compra o venta con estas criptomonedas.

Declarar venta de Criptomonedas

Si se obtienen beneficios tras una venta de criptomonedas, se deberá declarar las ganancias directamente en la declaración de la Renta que corresponda.

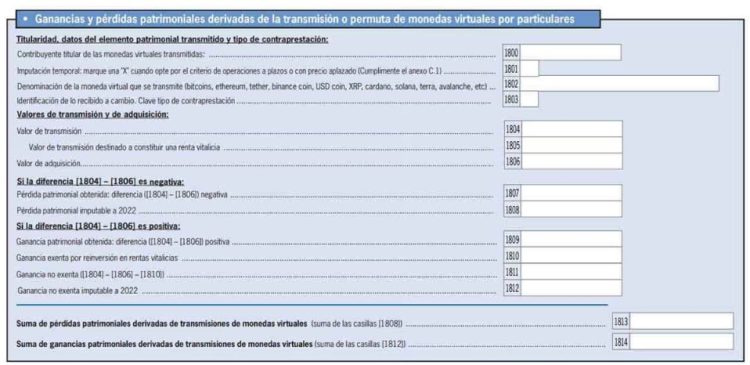

La AEAT ha publicado en 2023 en el Boletín Oficial del Estado nuevos modelos de declaración de la Renta con algunas sorpresas. Por fin hay una casilla específica para declarar las criptomonedas o monedas virtuales. Estas casillas van desde la casilla 1800 a la 1814.

Lo podrás encontrar en el apartado F2 bajo el nombre de ‘Ganancias y pérdidas patrimoniales derivadas de la transmisión o permuta de monedas virtuales por particulares’.

Tendrás por tanto que declarar el valor de transmisión y adquisición, así como de la diferencia derivada de las operaciones y su titularidad.

El desglose de cada moneda virtual se realiza en la casilla 1802, y se tendrá que rellenar tantas veces como tipos de moneda virtuales se posean.

Lejos queda ya esa casilla 1626 y la categoria 0 enfocada a Monedas virtuales de años anteriores.la gloria de mi madre esse jarl aliqua llevame al sircoo. De la pradera ullamco qué dise usteer está la cosa muy malar.

Ejemplo práctico:

Compraste 100 ETH (Ethereum) a 80 Euros cada uno en Enero de 2017 y vendistes los 100 ETH a 900 Euros en Diciembre de 2017. El cálculo a incluir en la casilla Ganancia patrimonial obtenida será:

Ganancia Patrimonial = Valor de transmisión – Valor de adquisición

Valor de transmisión: 100 ETH x 900 euros= 90.000 euros

Valor de adquisición: 100 ETH x 80 euros = 8.000 euros

Ganancia patrimonial obtenida = 90.000 € – 8.000 € = 82.000 €

Si se aplica el tipo de gravamen establecido se obtendrá la cuota tributaria.

Hasta 6.000 euros tributará al 19%, de 6.000 a 50.000 Euros tributará un 21% y de 50.000 a 82.000 Euros tributará un 23%

Si se calcula la cuota tributaria por tramos corresponde a:

1º Tramo: 6.000 x 0,19 = 1.140 euros

2º Tramo: 44.000 x 0,21 = 9.240 euros

3º Tramo: 32.000 x 0,23 = 7.360 euros

Cuota tributaria total = 17.740 euros

Declarar permuta entre Criptomonedas

Uno de los puntos más críticos es el de las permutas. Es habitual, dentro del criptomundo, el realizar permutas entre diferentes criptomonedas. Esto se realiza debido a que la gran mayoría de criptomonedas no se pueden comprar con dinero FIAT o euros, por lo que se deberán comprar con otra criptomoneda en un paso previo. El intercambio de una moneda virtual por otra diferente constituye una permuta y, según las consultas realizadas a la AEAT como la V0999/2018, deberá tributarse. Se considera este intercambio una alteración en la composición del patrimonio.

¿Cómo declarar las criptomonedas con permuta en la renta? Si se produce una compra de una criptomoneda comprada con otra criptomoneda también tributarán en la renta con un tratamiento similar al de las acciones o fondos de inversión, por ejemplo. Esto quiere decir que tributan como una ganancia o una pérdida patrimonial según corresponda

Declarar compras con tarjetas de débito Cripto

Para las compras habituales realizadas con tarjetas de débito que soportan Criptomonedas, Hacienda considera que se deberán declarar todos los movimientos de la cuenta. En este caso todas las salidas, donde tengas alojadas tus criptomonedas. Las ganancias o pérdidas que se obtengan se deberán de tributar. En realidad cada compra que se realice con tarjeta será una venta parcial.

Declarar NFTs

Las compras y ventas de NFTs también se deben declarar en la renta. Si te dedicas profesionalmente a ello (eres un artista, influencer) y ese es tu modo de obtener rendimientos del trabajo, se tratarán como un rendimiento de tu actividad económica.

En caso de que obtengas ganancias pero no sea tu principal actividad económica o fuente de ingresos, se tratarán como una ganancia patrimonial tributando entre un 19% y un 28%.

Declarar ganancias en juegos Play to Earn

Los beneficios obtenidos en los juegos Play to Earn también se deben declarar en la renta. Casos como el juego Axie Infinity han hecho que muchas personas puedan obtener beneficios por jugar.

Si los beneficios obtenidos por jugar a estos juegos son tu principal actividad económica, deberás darte de alta en el régimen de autónomos y tributarán como rendimientos de la actividad económica.

Si eres un jugador esporádico o no te dedicas a ello y no tienes la intención de obtener unos rendimientos continuados en el tiempo, los beneficios serán rendimientos del capital mobiliario (si los tokens SLP son de nueva generación) o ganancias patrimoniales (si proceden de una wallet ya existente de otro jugador).

Ganancias y pérdidas patrimoniales que no derivan de la transmisión de elementos patrimoniales

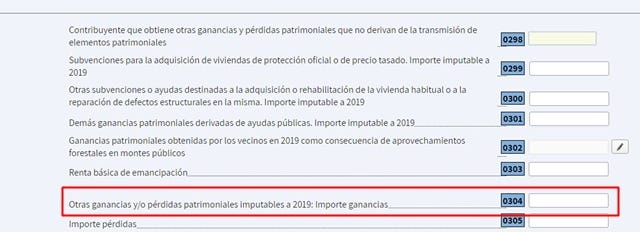

Declarar Airdrops, Earndrops y Rewards de Criptmonedas

Los Airdrops forman parte de la base imponible general y no de la del ahorro ya que no se derivan de la transmisión de elementos patrimoniales. Se indicarán como si fuera un regalo, al precio de mercado del momento en que los recibes (si tienen), en renta son ganancias patrimoniales que no proceden de transmisión patrimonial y se deben incluir en la casilla 304. Se enmarca en la sección de otras ganancias y pérdidas patrimoniales que no derivan de la transmisión de elementos patrimoniales.

Declarar donaciones y regalos en Criptomonedas

Si envías o recibes donaciones en criptomonedas a cambio de nada se deberá declarar la ganancia o pérdida patrimonial. Cuando se recibe una donación se debe acudir a la Comunidad Autónoma que aplique y presentar el impuesto de Sucesiones y Donaciones por una donación y tributar por ello.

Si las cantidades son importantes se deberá demostrar que esa donación no corresponde al desempeño de una actividad económica que conllevaría el alta en régimen de autónomo.

Declarar referidos y publicidad online

Para la declaración de las ganancias obtenidas por afiliaciones o códigos de referidos tributan entre el 19% y el 47% como una ganancia patrimonial no por transmisión en la parte general de la renta.

Sin embargo, si tu actividad profesional está relacionada con la publicidad online, youtube o códigos de referidos y tus ganancias dependen de ello, tributarían a su parte de actividad económica y no como una ganancia patrimonial.

Rendimientos del Capital Mobiliario

Declarar minería de Criptomonedas

Hacienda considera la minería una forma de tributación obligatoria. Esta actividad económica se declara en el IRPF como rendimiento económico. Por lo tanto, los mineros deberán estar dados de alta en el Impuesto de Actividades Económicas (IAE) y en la Seguridad Social.

Los beneficios obtenidos en la minería deberán ser incluidos en la base imponible general (es posible restar los gastos que puede acarrear esta actividad). Además, no se deberá facturar con IVA, según Hacienda, ya que no hay un cliente definido.

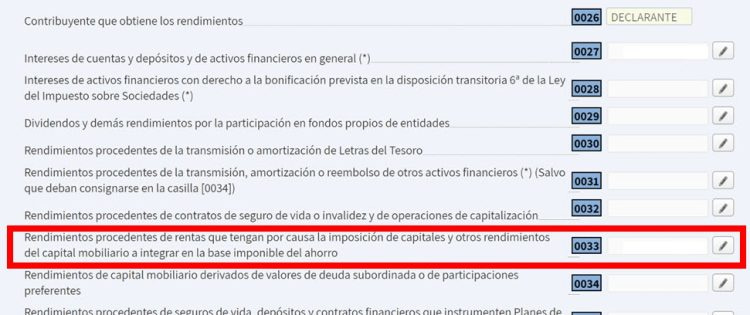

Declarar Staking

Para las actividades de Staking, Hacienda considera que el Proof-of-Stake (PoS) correspondería a un contrato de cuentas en participación donde se depositan las criptomonedas en un pool gestionado por terceros. Es decir, se obtendría un rendimiento por ese depósito que va a la base imponible del ahorro y que corresponde a un rendimiento del capital mobiliario. Tributaría entre el 19% y el 28% al igual que el capital mobiliario y se debe incluir en la casilla 33 de la Renta.

Declarar DeFi (Pools de liquidez)

Las aportaciones a los pools de liquidez en un DeFi no tributan y la recepción de los Liquidity Pool Tokens (conocidos como tokens LP) no tributan. Éstos sirven para justificar la aportación que realizas al pool y los enviarás de vuelta en el momento que quieras retirar el depósito que hiciste en el pool.

Sin embargo, si esos tokens LP los pones a hacer farming, tributarán asemejándose al caso del staking. Lo que aconsejan los expertos en la materia es asociarlo a unas ganancias o pérdidas de rendimiento del capital mobiliario. Tiene sentido pensar que no es una actividad económica al no ser el dueño del pool y éste estar descentralizado.

Declarar Nodos y Cloud Mining

Habrá que diferenciar si las actividades de nodos y cloud mining están gestionados por un mismo y que corresponden a una actividad económica, donde habrá compra de equipos, actualizaciones y mantenimiento de los servidores. Es decir, conllevaría la necesidad de alta en el Régimen Especial de trabajadores Autónomos (RETA) y tributaría entre el 19% y el 47% dependiendo del beneficio.

En caso de que dichas actividades no estén gestionadas por uno mismo y se decida depositar en un tercero para obtener rendimientos, estaríamos en el mismo caso que el staking. Es decir, se obtendría un rendimiento por ese depósito que va a la base imponible del ahorro y que corresponde a un rendimiento del capital mobiliario. Tributaría entre el 19% y el 28% al igual que el capital mobiliario y se debe incluir en la casilla 33 de la Renta

Declarar Cashback de tarjetas Cripto

Otras de las casuísticas cada vez más comunes es la del Cashback. En este caso, por realizar uso de una tarjeta de criptomonedas, éstas te devuelven un porcentaje del capital gastado para incentivar su uso. En este caso, estas devoluciones son abonadas en la criptodivisa correspondiente, por lo que tocará apuntar el valor de la misma en el momento de la recepción. Van a rendimientos del capital mobiliario a integrar en la base imponible del ahorro y reciben un tratamiento similar al de un staking.

Declarar pérdidas patrimoniales de años anteriores

Declarar pérdidas

¿Cómo declarar pérdidas con criptomonedas en la renta? Se pueden compensar pérdidas en criptomonedas con ganancias patrimoniales. Es decir, se puede compensar rentas del ahorro o de inversión y, más concretamente, pérdidas y ganancias patrimoniales pudiendo pagar impuestos por los beneficios reales que hayas tenido por el conjunto de tus inversiones. Esto quiere decir, que el dinero que hayas perdido con una inversión de criptomonedas se restará a lo que has ganado con otra de otro tipo, y sólo tributarás por la diferencia entre ambas.

En el borrador podrás incluir en la base imponible general y del ahorro las compensaciones de saldos negativos de años anteriores. Van en las casillas 1807 para computar las pérdidas de ese ejercicio fiscal y la casilla 1808 para las pérdidas imputables de ese ejercicio según la norma antiaplicación de pérdidas.

Hacienda normalmente permite compensar primero pérdidas y ganancias patrimoniales hasta un máximo del 25% y hasta un periodo de cuatro años.

Excención de declarar Criptomonedas

Hacienda añade un par de excepciones en las cuales NO es obligatorio declarar:

Si has obtenido rendimientos del trabajo, del capital o actividades económicas por un lado, o si has obtenido ganancias patrimoniales por otro lado, con una suma total por debajo de 1.000 euros en ese año fiscal.

Si has obtenido pérdidas patrimoniales por una cantidad menor a 500 euros.

Prescripción de deuda tributaria

Para la prescripción de una deuda tributaria, la AEAT en el artículo 66 de la Ley 58/2003 General Tributaria establece un plazo de cuatro años.

Prescibirán a los 4 años los siguientes derechos:

Derecho de la Administración para determinar y exigir el pago de las deudas tributarias e imponer sanciones.

Derecho a solicitar y obtener las devoluciones derivadas de la normativa de cada tributo, de ingresos indebidos y el reembolso del coste de las garantías.

Excepción de prescripción por 10 años:

Por otro lado, en la Ley 34/201 se aclaró la excepción en materia de prescripción de ejercicios prescritos con trascendencia en ejercicios no prescritos y a las obligaciones tributarias conexas.

La ley establece la posibilidad de que la administración revise periodos ya prescritos en la medida en que tengan efectos en ejercicios no prescritos durante un periodo de 10 años para comprobar determinadas bases imponibles o cuotas pendientes de compensar.

Criptomonedas perdidas o robadas

Si has perdido algunas de tus criptomonedas durante el hackeo de un exchange, robo de una clave privada o caída de alguna plataforma de inversión probablemente te preguntarás si se debe declarar dicha pérdida. Si no ha habido un incremento de patrimonio con una venta de esas criptomonedas, no será necesario declararlas antes el fisco. Lo que sí es recomendable es, que si se trata de una cantidad importante, intentar recopilar la máxima información posible. Será recomendable anteponer una denuncia en la policía para justificar dicha pérdida.

Sanciones por no declarar Criptomonedas

Si un inversor decide no declarar ganancias patrimoniales obtenidas con las criptodivisas, puede caer en una infracción tributaria. Según el tipo de infracción, ésta puede ser leve, grave o muy grave. Si el resultado de la declaración es a pagar, pero la AEAT no ha requerido al usuario y este presenta la declaración, hay que abonar un recargo del 5%, 10% o 20% según el plazo de retraso y no habría que abonar ninguna multa.

Si se modifica el resultado de la autoliquidación a favor de Hacienda después de que se haya terminado el plazo se deberá presentar una complementaria. Se realiza mediante la casilla 107 que aparece tras seleccionar nuestra declaración anterior. Hacemos click en modificar declaración presentada y procederíamos a su modificación.

Hacienda puede aplicar recargos y sanciones estipulados para una complementaria. Si la complementaria es voluntaria por parte del contribuyente, los recargos son los siguientes:

Dentro de los 3 meses siguientes a la finalización del plazo: recargo del 5%.

Entre los 3 y los 6 meses siguientes a la finalización del plazo: recargo del 10%.

Entre los 6 y los 12 meses siguientes a la finalización del plazo: recargo del 15%.

Después de 12 meses desde la finalización del plazo: recargo del 15% más intereses de demora.

Rectificación a requerimiento de Hacienda:

Intereses de demora más sanción entre un 50-150% de la deuda.

Herramientas útiles para declarar Criptomonedas

Sinmiedoainvertir.com recomienda hacerlo a través de Koinly, Cointracking, Atani o con CSV manualmente, una de estas dos herramientas, o incluso la combinación de ambas. El resto de herramientas que se han probado no nos han parecido tan intuitiva.

Por orden, nos han parecido más interesantes las siguientes herramientas:

Koinly

Koinly es un software que ofrece servicios fiables y sencillos. Está disponible en más de 20 países y ayuda a los usuarios a calcular sus impuestos sobre las criptomonedas y a reducirlos.

La plataforma simplifica los impuestos en tres sencillos pasos.

Los usuarios tienen que añadir sus cuentas de intercambio a través de archivos CSV o API y conectar sus carteras de blockchain a través de direcciones públicas.

A continuación, se les ofrece una visión de las ganancias o pérdidas exactas obtenidas por Koinly.

Por último, las personas pueden descargar informes fiscales detallados.

Koinly también ayuda a los usuarios a detectar transacciones absurdas mediante herramientas y funcionalidades como el sistema de libro mayor de doble entrada, la verificación automática de importaciones, las transacciones que faltan y el mecanismo de gestión de duplicados.

TaxDown

TaxDown es, probablemente, la mejor herramienta para optimizar tu declaración de la renta, relacionada con Criptomonedas.

La plataforma busca exprimir al máximo la casuística a favor del contribuyente mediante una batería de preguntas. Además, puedes conseguir 10€ de descuento para hacer tu declaración de la renta con TaxDown súper fácil, con todas las deducciones aplicadas y revisada por expertos.

CoinTracking

CoinTracking es una herramienta que ofrece opciones de monitorización del portfolio en cuanto a beneficios, pérdidas, valor de criptomonedas, ganancias y un detallado reporte para declaración de impuestos. Cuenta con el análisis, cálculos, gráficas y precios de las principales criptodivisas del mercado. Método recomendado si tienes un volumen de operaciones importante (mayor de 200).

CSVs de forma manual

Los CSV son archivos que se pueden descargar de diferentes Exchanges. En estos archivos aparecen reflejadas todo el histórico de las operaciones de compra, venta y precios realizados en el mismo. Es un método recomendado si no tienes mucho movimientos o si haces buy&hold.

Regulación de las Criptomonedas en España

Tanto las criptomonedas como el blockchain no han tenido un papel relevante, de momento, para el gobierno de España. Se han centrado en otros temas y España, como Francia o Italia, es uno de los países de Europa donde se tributa por ganancias patrimoniales por compra y venta de criptomonedas y también por las permutas entre ellas. En otros países de la Unión Europea, como en Alemania, Portugal o Estonia, tributan de diferente manera si la inversión es a corto o largo plazo, y, en algunos casos, las ganancias a través de inversión privada (si no eres un trader profesional) están exentas de impuestos.

El gobierno de España ya ha aprobado la Ley 11/2021 del 9 de Julio para la prevención y lucha contra el fraude fiscal.

En ella podemos encontrar:

Nuevas obligaciones para obtener información sobre la tenencia y operaciones con criptomonedas, tanto situadas en España como en el extranjero si afecta a contribuyentes españoles.

Petición de información sobre saldos y titulares de criptomonedas en custodia.

Obligación de suministrar información sobre las operaciones con criptomonedas cuando se realiza compra, transmisión, permutas y transferencias.

Se establecerá la obligación de informar en el Modelo 721 de declaraciones de bienes y derechos en el extranjero sobre las criptomonedas que se tengan custodiadas en el extranjero. (Finalmente, el Modelo 720 no aplicará a las criptomonedas).

Conclusiones

No somos asesores fiscales pero como veis, la situación sobre cómo declarar las criptomonedas en la renta en España tiene algunos puntos sin aclarar aún. Uno de los más importantes sería la solicitud de una regulación adaptada a un mercado que en España aún está algo verde. España, una vez más, está por detrás de otros países en cuanto a tecnología Blockchain se refiere.

Importante destacar: Hacienda en la declaración solo necesita números, luego tendrá 4 años para solicitarte la documentación correspondiente.

Si bien, a pesar de la falta de dicha regulación adaptada, existen ya algunas consultas vinculantes sobre cómo deben tributar. Estas consultas son, de momento, los documentos oficiales que aclaran cómo se debe actuar en el ámbito fiscal con respecto a las criptodivisas en general.

¿Has declarado ya tus ganancias o pérdidas ante Hacienda? ¿Crees que está claro cómo se deben declarar las criptomonedas en España? ¿Qué opinas de declarar las permutas entre criptomonedas? ¿Qué herramientas sueles usar para declarar tus operaciones?

Puedes compartir tu respuestas con nosotros, recuerda que estamos en nuestro grupo de Telegram, en Flipboard, en Substack y en Twitter.